October 2017

Luan van der Walt, landbou-ekonoom, Graan SA

In die gedeeltes van die reeks wat reeds gepubliseer is, is daar verskeie aspekte bespreek, waaronder die markstrukture en inligtingsbronne, die risiko’s waarop ‘n mens bedag moet wees, asook die moontlikhede wat oorweeg kan word.

In al die voorafgaande artikels is daar melding gemaak van die Safex-mark en die instrumente wat gebruik kan word. Hierdie instrumente sluit termynkontrakte sowel as opsiekontrakte in. Hierdie artikel spreek die gebruik van Safex-termynkontrakte aan.

Wat is termynkontrakte?

Termynkontrakte word gedefinieer as ‘n bindende ooreenkoms wat op die Termynbeurs (JSE) tussen ‘n koper en verkoper gesluit word om die onderliggende produk teen ‘n sekere tyd in die toekoms te koop of te verkoop.

Die termynkontrak is ‘n afgeleide instrument, wat beteken dat die waarde van die kontrak afgelei word van ‘n onderliggende produk. In die landboukommoditeitemark is die verskillende termynkontrakte wat beskikbaar is mielie- (beide wit en geel), sojaboon-, sonneblomsaad-, koring- asook wol-, beeskarkas- en skaapkarkaskontrakte.

Hierdie kontrakte kan te enige tyd deur verskeie rolspelers in die mark – wat verskansers en spekulante insluit – gekoop en/of verkoop word. Verskansers is rolspelers in die mark wat belang het by die verhandeling van die fisiese graan en derhalwe die termynmark gebruik om prysrisiko te bestuur.

Spekulante weer, is rolspelers in die mark wat nie belang het in die fisiese produkte nie, maar slegs van die markinstrumente en prysbewegings gebruik wil maak om sover moontlik wins te probeer maak. Beide verskansers en spekulante is van belang vir die funksionering van die mark, aangesien hulle likiditeit aan die mark verskaf.

Wanneer spesifieke posisies in die mark ingeneem word (koop- of verkoopposisies), kan die betrokke party met die spesifieke posisie in die mark slegs op twee maniere weer uit hierdie posisie kom. Die een manier is om die fisiese graan te lewer indien dit ‘n verkoopposisie is, terwyl die fisiese graan ook in ontvangs geneem kan word indien dit ‘n koopposisie is.

Die ander alternatief is om die posisie op ‘n kontantbasis te vereffen, wat in kort beteken dat indien die party ‘n verkoopposisie in die mark het, presies dieselfde kontrak weer teruggekoop moet word en andersom. Maak nie saak watter een van hierdie alternatiewe gebruik word om die kontrak te vereffen nie, dit moet voor ‘n spesifieke tydstip plaasvind en die kontrak sal altyd op een van hierdie twee wyses in die graanmarkte vereffen word.

Met die gebruik van die lewende hawekontrakte (wol-, beeskarkas- en skaapkarkaskontrakte) kan daar nie fisiese lewerings op die kontrak plaasvind nie en kan hierdie kontrakte slegs op ‘n kontantbasis vereffen word.

Die hoofdoel van die termynkontrakte wat op die Safex-mark verhandel, is prysrisikobestuur en prysbepaling. Die prysbepaling word gedoen deur ‘n tipe veilingsverhandeling, waar die verskillende deelnemers in die mark op die verhandelingskerm vrywilliglik kan koop en verkoop – afhangende van die spesifieke markdeelnemer se behoefte in die mark. Prysrisikobestuur word gedoen deur middel van verskansing, wat vervolgens bespreek sal word.

Wat is verskansing?

Verskansing beteken beskerming. As jy jouself wil verskans, beteken dit dat jy jouself teen iets ongunstig moet beskerm. In die geval van die graanbedryf bestaan daar egter verskeie tipes risiko vir die verskillende rolspelers in die mark. Hierdie risiko’s kan in verskillende kategorieë ingedeel word – wat strek vanaf produksierisiko tot en met prysrisiko. Hierdie terme is in Deel 2 van die reeks in fyner besonderhede bespreek.

Soos reeds vermeld, is die hoofdoel van die termynkontrakte om prysrisiko deur middel van verskansing te bestuur. Daarom is dit noodsaaklik dat produsente sal verstaan hoe verskansing in die praktyk werk en watter waarde dit vir hulle inhou.

Die landbouproduktemark bestaan uit twee segmente en die segmente waarna hier verwys word, is die fisiese produk en die termynkontrak. Dit is krities om in gedagte te hou dat verskansing slegs plaasvind wanneer beide hierdie segmente gebruik word – en nie slegs een van hierdie segmente nie.

Indien slegs een van hierdie twee segmente (fisies of termynkontrakte) gebruik word, word dit nie as verskansing beskou nie, maar eerder as spekulasie, aangesien die gebruiker daarvan nie beskerm is teen ongunstige prysbewegings nie.

Indien ‘n produsent homself wil verskans deur gebruik te maak van termynkontrakte, moet die produsent in die termynmark die teenoorgestelde gaan doen as wat hy in die fisiese mark doen. Deur die teenoorgestelde te doen in die twee verskillende segmente van die mark, sal die produsent verseker dat indien daar ‘n verlies in die een segment van die mark is, dit opgemaak sal word deur die ander segment van die mark.

Dit beklemtoon derhalwe die belangrikheid daarvan dat die verskanser wel albei segmente van die mark moet betrek (fisies en termynkontrakte). Die produsent plant die produk en daarom plaas dit hom in “natuurlike” koopposisie vir die produk en moet hy kontrakte in die termynmark gaan verkoop.

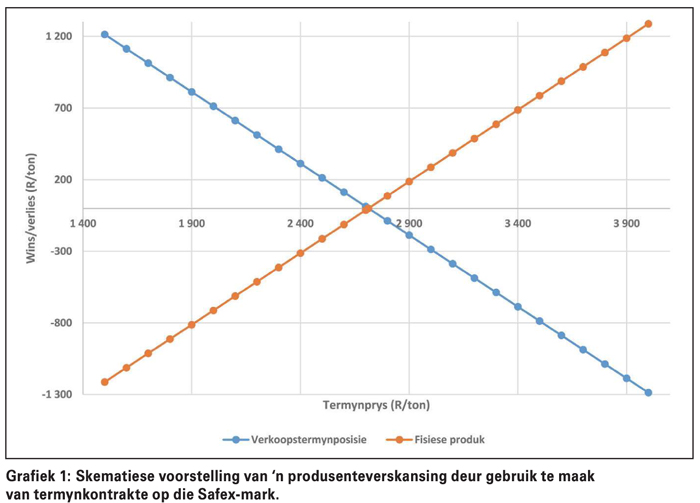

Tabel 1 toon ‘n praktiese voorstelling van verskansing deur gebruik te maak van ‘n termynkontrak, terwyl Grafiek 1 die grafiese voorstelling daarvan is.

‘n Praktiese voorbeeld

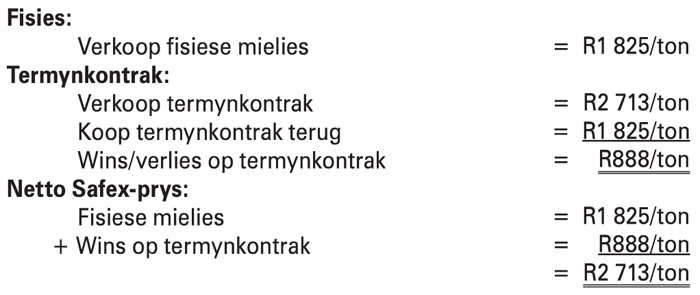

Veronderstel ‘n produsent wou homself gedurende Desember 2016 verskans teen ‘n moontlike prysdaling en het ‘n termynkontrak verkoop vir lewering in Julie 2017. Gedurende Desember 2016 was die gemiddelde termynprys van witmielies vir lewering in Julie 2017, R2 713/ton. Die pryse het egter die afgelope seisoen skerp gedaal en die witmielieprys het gedurende Julie 2017 teen ‘n gemiddeld van R1 825/ton verhandel.

Deur ‘n Julie 2017-witmieliekontrak gedurende Desember 2016 te verkoop, sal die produsent egter sy Safex-prys vasmaak teen ‘n vlak van R2 713/ton vir lewering in Julie – ongeag in watter rigting die mark vanaf Desember tot en met Julie beweeg het. Die produsent sal dan egter sy fisiese mielies gedurende Julie teen die heersende markprys verkoop en ‘n laer prys vir die fisiese mielies ontvang, maar aangesien hy verskans het, sal hy die balans met die termynkontakte opmaak wanneer hy die kontrak vereffen en teen die laer heersende mielieprys terugkoop.

Die berekening van die produsent se netto prys kan soos volg gedoen word:

Grafiek 1 toon die beginsel van verskansing skematies. Uit Grafiek 1 is dit duidelik dat die netto effek van prysbewegings gelyk is aan nul wanneer die teenoorgestelde in twee segmente van die mark gedoen word. Indien die mark vanaf planttyd tot en met strooptyd daal (soos in hierdie voorbeeld) is dit duidelik dat alhoewel die produsent ‘n laer prys vir die fisiese mielies sal ontvang, die verskil opgemaak sal word met die wins wat uit die termynkontrak verkry is.

Indien die mark anders sou reageer en vanaf planttyd tot en met strooptyd toeneem, sal die produsent egter ‘n hoër prys vir die fisiese mielies ontvang, maar sal die verskil weer by die termynkontrak-segment verhaal word.

Ten slotte

Deur van termynkontrakte vir verskansingsdoeleindes gebruik te maak, sal die produsent vir homself ‘n prys vasstel waarteen hy die gedeelte van sy produksie sal verkoop – ongeag die rigting van die prysbewegings vanaf verskansing tot en met verkooptyd. Alhoewel dit mag blyk dat jy nie voordeel uit ‘n stygende mark kan trek nie, is dit belangrik om die verskansing oordeelkundig te benader en in gedagte te hou dat prysrisikobestuur die hoofdoel van verskansing is.

Daar is verskeie aspekte wat produsente in ag moet neem wanneer hulle verskansingsbesluite neem. Dit is hoofsaaklik in Deel 2 en Deel 3 van die reeks in meer diepte bespreek. Kostebestuur is een van die aspekte wat versigtig benader moet word en ‘n goeie norm wanneer verskansingsmoontlikhede oorweeg word, is om sover moontlik eers genoegsaam te verskans om ten minste die produksiekostes van die bedryfstak te dek.

Die bogemelde voorbeeld is slegs die basiese konsep en sluit nie veranderlikes soos basisse en differensiale in die berekening in nie. Dit is egter van kardinale belang om in ag te neem dat jy met verskansing moet bepaal tot watter mate jou risiko beperk is en nie hoeveel geld jy kon gemaak het nie.

Die gebruik van opsiekontrakte vir verskansingsdoeleindes sal in die volgende uitgawe van die tydskrif bespreek word.

Publication: October 2017

Section: On farm level