May 2015

HESNA RHEEDER, assosiaat direkteur, PricewaterhouseCoopers en GERT NEL, konsultant, PricewaterhouseCoopers

Kapitaalwinsbelasting is reeds vanaf 1 Oktober 2001 ‘n realiteit in Suid-Afrika en word bereken volgens die bepalings van die Agtste Bylae van die Inkomstebelastingwet. Die belasbare kapitaalwins, soos bereken deur die toepassing van hierdie wetgewing, word by die belasbare inkomste van ‘n belastingpligtige gevoeg ten einde sy/haar totale inkomstebelastingaanspreeklikheid vir ‘n belastingjaar vas te stel.

Die kruks van die saak is dat waar daar oor ‘n bate beskik word (byvoorbeeld by wyse van verkoop, sessie, omruiling, skenking of vererwing) of geag beskik te word, is die gedeelte van die opbrengs wat die basiskoste oorskry, onderworpe aan kapitaalwinsbelasting.

Watter bates is onderworpe aan kapitaalwinsbelasting en wie gaan dit betaal?

Die wetgewing omskryf ‘n bate vir kapitaalwinsbelastingdoeleindes baie wyd en by name as eiendom van welke aard ook al, hetsy roerend of onroerend, tasbaar of ontasbaar asook ‘n reg tot of belang in sodanige bates. Die meeste kapitale bates word beïnvloed deur kapitaalwinsbelasting en is dit daarom baie belangrik om die effek van kapitaalwinsbelasting by transaksies te oorweeg.

‘n Persoon wat ‘n “inwoner” in Suid-Afrika is, sal onderworpe wees aan kapitaalwinsbelasting op sy of haar wêreldwye bates. ‘n Individu sal ‘n Suid-Afrikaanse inwoner wees indien hy of sy gewoonlik woonagtig is in Suid-Afrika of fisies vir ‘n spesifieke aantal dae in Suid-Afrika teenwoordig is.

Nie-inwoners sal egter ook by die beskikking van onroerende eiendom wat in Suid-Afrika geleë is, of bates van ‘n permanente instelling waardeur besigheid in Suid-Afrika bedryf word, onderworpe wees aan kapitaalwinsbelasting.

Hoe word kapitaalwinsbelasting bereken?

Die volgende stappe verduidelik die berekening van kapitaalwinsbelasting kortliks:

- Bereken die kapitale wins of verlies van elke bate waaroor beskik word afsonderlik (opbrengs min basiskoste).

- Voeg al die individuele kapitale winste en verliese bymekaar vir die betrokke jaar van aanslag.

- Vir natuurlike persone en spesiale trusts, verminder die som met die jaarlikse vrystelling van R30 000 (R300 000 in die geval van dood). Dit bring jou dan by die totale kapitaalwins of -verlies vir die betrokke jaar van aanslag.

- Trek die vasgestelde kapitaalverlies af, oorgebring vanaf die vorige jaar van aanslag, om die netto kapitaalwins of -verlies vir die huidige jaar van aanslag te bepaal.

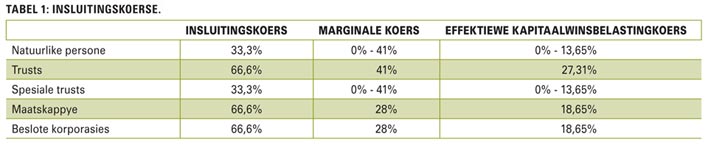

- Vermenigvuldig die netto kapitaalwins met die relevante insluitingskoers om sodoende te bepaal watter gedeelte ingesluit moet word by jou belasbare inkomste (verwys na Tabel 1 vir die insluitingskoerse).

- Voeg die berekende kapitaalwinsgedeelte by jou gewone belasbare inkomste uit ander bronne en bereken die betaalbare inkomstebelasting deur die marginale belastingkoers te gebruik.

Die maksimum effektiewe kapitaalwinsbelastingkoers vir individue is dus 13,65% (by die hoogste marginale belastingkoers van 41% vermenigvuldig met die 33,3% insluitingskoers) en vir maatskappye is dit 18,65% (66,6% insluitingskoers vermenigvuldig met 28% maatskappybelastingkoers).

Vir trusts beloop die effektiewe kapitaalwinsbelastingkoers 27,31%, maar hierdie koers word selde betaal omrede die trust se kapitaalwinsbelasting in die meeste omstandighede toegeken word aan individue en die kapitaalwinsbelasting word dan teen die individu se effektiewe koers betaal.

Wat word bedoel met die “basiskoste” van ‘n bate?

Basiskoste sluit in die aankoopprys en bykomende koste aangegaan by die aankoop en verkoop van die bate, soos regskoste, oordragkoste, verbeteringskoste, BTW (as dit nie as insetkrediet geëis is nie), advertensiekoste, agentekommissie, makelaarskoste en waardasiekoste.

Slegs die groei in die waarde van ‘n kapitale bate ná 1 Oktober 2001 is aan kapitaalwinsbelasting onderhewig. Vir bates wat ‘n persoon reeds besit het op 1 Oktober 2001, sal ‘n “basiskoste” soos op 1 Oktober 2001 vasgestel moet word.

Hierdie “basiskoste” kan op een van die volgende metodes (onderworpe aan sekere beperkings) vasgestel word:

- Markwaarde soos op 1 Oktober 2001.

- 20% van die opbrengs by beskikking.

- ‘n Tydtoedelingsbasis – waar die totale wins op ‘n proporsionele grondslag bereken word oor die tydperk wat die bate in jou besit was, voor en ná 1 Oktober 2001.

Die wetgewing plaas die onus op die belastingpligtige om behoorlik rekord te hou van die “basiskoste” van ‘n bate om sodoende die wins waarop kapitaalwinsbelasting betaalbaar is, vas te stel. Die keuse van die metode om die basiskoste van voorwaardasiedatumbates te bepaal, sal deeglik oorweeg moet word aangesien die metodes verskillende antwoorde sal gee.

Aangesien daar sekere spesifieke reëls is wat daarop gemik is om skynbare verliese te beperk, sal die markwaarde van die bate ook nie in alle gevalle gebruik kan word as die metode vir die berekening van die kapitaalwinsbelasting nie.

Die markwaarde kan slegs gebruik word indien die bates gewaardeer was voor 1 Oktober 2003. Bewys van die waardasie moet aan die Suid-Afrikaanse Inkomstediens voorsien word met die eerste inkomstebelastingopgawe wat ingedien word ná die beskikking van die bate. Ten opsigte van bates waarvan die markwaarde R10 miljoen op 1 Oktober 2001 oorskry het, of R1 miljoen as die bate ‘n ontasbare bate is (soos klandisiewaarde of ‘n handelsmerk); of ‘n bate wat ‘n ongenoteerde aandeel is en die markwaarde van alle aandele wat deur die belastingbetaler besit word in dié maatskappy, se waarde meer was as R10 miljoen, moes die waardasie ingedien gewees het saam met die eerste inkomstebelastingopgawe wat ná 1 Oktober 2003 ingedien is.

Vir alle kapitaalbates wat ná 1 Oktober 2001 verkry word, sal die “basiskoste” die werklike koste van die aankoop, insluitend sekere ander kostes wat aangegaan is by die verkryging of verkoop van die bate, wees. Vir na-waardasiedatum-bates sal daar dus nie ‘n keuse vir die berekening van die basiskoste beskikbaar wees nie en is dit daarom van uiterste belang dat dokumentasie ter stawing van die koste behoorlik bewaar word.

Watter bates is vrygestel van kapitaalwinsbelasting

Sekere bates is vrygestel van kapitaalwinsbelasting, soos sekere persoonlike gebruiksbates wat nie by die beoefening van ‘n bedryf aangewend word nie. Die wetgewing maak egter voorsiening daarvoor dat goud- (byvoorbeeld Krugerrande) of platinum muntstukke, onroerende eiendom, ‘n vliegtuig met ‘n leë massa van meer as 450 kg, ‘n boot wat langer as 10 m is en finansiële instrumente spesifiek van dié vrystelling uitgesluit is. Met ander woorde by die beskikking van hierdie bates sal die kapitale wins onderworpe wees aan kapitaalwinsbelasting.

Bedrae ontvang as gevolg van plaaslike kompetisies of loterye, aftreevoordele en opbrengste ontvang vanaf lewensversekeringspolisse waarvan jy die oorspronklike eienaar is, is vrygestel van kapitaalwinsbelasting.

Die wetgewing het ‘n aantal bepalings rond om die hantering van ‘n persoon se primêre woonhuis. Die wins of verlies (tot en met R2 miljoen) met die verkoop van jou primêre woonhuis, sal byvoorbeeld nie onderworpe wees aan kapitaalwinsbelasting nie, op voorwaarde dat die eiendom in jou eie naam geregistreer is en jy dit vir private huishoudelike doeleindes gebruik. Indien jy dus byvoorbeeld jou woonhuis verhuur en jy woon in jou strandhuis, sal die kapitale wins by die verkoop van die woonhuis wat jy verhuur het, onderworpe wees aan kapitaalwinsbelas ting, omrede jy dit nie meer gebruik het vir huishoudelike doel eindes nie.

‘n Belastingpligtige kan slegs een primêre woning op ‘n tydstip hê en die grond waarop die eiendom geleë is, word vir die doeleindes van dié vrystelling beperk tot twee hektaar. Die vrystelling sal ook pro rata verminder word vir enige periode waartydens jy nie woonagtig was in jou primêre woonhuis nie of indien jy ‘n gedeelte van die wo ning vir besigheidsdoeleindes gebruik.

Bogenoemde bepalings raak ook veral plaaseiendomme omrede die wins of verlies met die beskikking van plaaseiendomme onderworpe sal wees aan kapitaalwinsbelasting. Die waardasie (en die verkoop prys) van plaaseiendomme kan moontlik voorsiening maak vir die afsonderlike spesifisering van die woning en daarmee saam twee hektaar grond om sodoende die vrystelling van R2 miljoen te kan benut.

Aan die ander kant is dit natuurlik so dat kopers van plaaseiendomme waarskynlik nie bereid sou wees om afsonderlik te betaal vir die woonhuis nie, aangesien dit nadelige Belasting op Toegevoegde Waarde implikasies vir sodanige kopers kan inhou.

Wonings word in die algemeen deur individue gekoop deur middel van ‘n trust, maatskappy of beslote korporasie. By die beskikking van sulke wonings sal die trust, maatskappy of beslote korporasie ten volle onderworpe wees aan kapitaalwinsbelasting, aangesien slegs natuurlike persone die R2 miljoen-vrystelling kan geniet.

Verder is dit ook moontlik dat die kapitale wins by die beskikking van ‘n “kleinbesigheidsbate” tot ‘n maksimum bedrag van R1,8 miljoen vrygestel kan wees van kapitaalwinsbelasting. ‘n Kleinsakebesigheid word in die wet omskryf as ‘n besigheid waarvan die totale markwaarde van die bates nie R10 miljoen op die datum van beskikking oorskry nie. Daar is ook sekere ander vereistes waaraan voldoen moet word. Die vraag ontstaan nou of ‘n boerdery ook as ‘n kleinbesigheidsbate kan kwalifiseer en sodoende kwalifiseer vir hierdie gunstige vrystelling. Indien ‘n persoon voldoen aan al die vereistes soos gestipuleer in die wet, is dit waarskynlik moontlik dat ‘n produsent ook vir hierdie vrystelling kan kwalifiseer.

Wat gebeur by afsterwe

Die geagte beskikkingsreëls bepaal onder andere dat, by afsterwe, die oorskot van die markwaarde bo die basiskoste van jou bates, onderhewig sal wees aan kapitaalwinsbelasting (onderworpe aan sekere vrystellings). Hierdie bepaling het byvoorbeeld tot gevolg dat ‘n produsent by afsterwe aanspreeklik sal wees vir kapitaalwinsbelasting op sy lewende hawe op die verskil tussen die markwaarde en die standaardwaarde van die lewende hawe.

Die “kleinbesigheid”-vrystelling is ook by afsterwe beskikbaar indien aan die vereistes voldoen word. Neem dus die feit dat beide boedel- en kapitaalwinsbelasting op sekere van jou boedelbates betaal kan word, deeglik in oorweging. Dit is daarom van kardinale belang om jou boedelplan en testament te herevalueer.

Ten slotte

Kapitaalwinsbelasting en die toepassing daarvan is nie so eenvoudig soos dit klink nie en daarom moet daar vroegtydig aan dié aspek aandag gegee word om sodoende behoorlik daarop voorbereid te wees en ook om die betaling daarvan te beperk, of voorsiening te maak vir enige kontantvloeiprobleme.

Hesna Rheeder van PwC spesialiseer in belasting. By PwC het ons die nodige kundigheid en ondervinding om jou behulpsaam te wees met behoorlike belastingbeplanning. Skakel ons gerus by 051 503 4100 vir verdere inligting of besoek ons kantore by Tweedelaan 61, Bloemfontein. Gert Nel is ‘n afgetrede direkteur van PwC en medeskrywer

van hierdie artikel.

Hierdie artikel word slegs vir inligtingsdoeleindes deur PwC verskaf. Dit verteenwoordig geensins die voorsiening van professionele advies nie. Die inligting bevat in hierdie artikel behoort nie konsultasie met professionele adviseurs te vervang nie.

Raadpleeg eers ‘n professionele adviseur wat voorsien is van al die relevante feite met betrekking tot jou spesifieke situasie voordat enige besluite of optredes geneem word. Geen aanspreeklikheid word deur die skrywer, kopiereghouer of uitgewer aanvaar teenoor enige persoon vir enige verlies wat ontstaan as gevolg van optrede of nieoptrede op grond van die inhoud van hierdie artikel nie.

© 2015 PricewaterhouseCoopers (“PwC”), die Suid-Afrikaanse firma. Alle regte voorbehou. In hierdie dokument verwys “PwC” na PricewaterhouseCoopers in Suid-Afrika, wat ‘n lidfirma van PricewaterhouseCoopers International Limited (“PwCIL”) is, waarvan elke lidfirma ‘n aparte regsentiteit is en nie as ‘n agent van PwCIL optree nie. (13-13166)

Publication: May 2015

Section: Focus on