13 Februarie 2023

– Termynbeurse bied ’n gesentraliseerde fasiliteit waar kopers en verkopers ontmoet. Die reëls, prysverslaggewing en produkaanbiedinge (termynkontrakte) van ’n beurs stel sy lede (kommersiële firmas en individue) in staat om die prysrisiko’s verbonde aan hul besighede te bestuur.

’n Termynmark is waar kopers en verkopers op ’n formele platform ontmoet om ’n wettige verpligting/ooreenkoms te verhandel om kommoditeite te lewer of te ontvang. Toekomspryse (futures) word ontdek deur ’n deurlopende wêreldwye vloei van inligting wat beide die huidige en toekomstige vraag- en aanbodverwagtinge wat die koper en verkoper beïnvloed, voorspel. Deur aan die kontant- of “spot”-mark gekoppel te wees, verseker die prysontdekkingsproses in die termynmarkte die bepaling van pryse in beide markte. Dié markte word hoofsaaklik gebruik vir prysontdekking en prysrisikobestuur.

Termynmarkte is nie ontwerp om die absolute vlak van pryse te bepaal of te beïnvloed nie. Die prysbepalingsfunksie daarvan is sekondêr en is bedoel om intertemporale (of voorwaardelike) pryse te bepaal. ’n Intertemporale prysverwantskap verwys na die verhouding wat tussen twee of meer pryse op twee verskillende tydstippe bestaan – byvoorbeeld vandag en ’n toekomstige datum. Intertemporale pryse behoort die toestande waaronder gedesentraliseerde produksie- en verbruiksbesluite geneem word, te verbeter en moet verseker dat risiko meer voldoende in ag geneem word. Die primêre doel van termynmarkte is dus om ’n doeltreffende en effektiewe meganisme vir die bestuur van prysrisiko te verskaf.

Termynmarkte word hoofsaaklik deur twee rolspelers gebruik, naamlik verskansers en spekulante. Deur termynkontrakte te koop of te verkoop wat nou ’n prys vasstel vir ’n koop- of verkooptransaksie wat eers op ’n later tydstip sal plaasvind, is individue en besighede in staat om ’n basiese prysversekeringsmeganisme teen ongunstige prysbewegings te bou. Daar word hierna verwys as verskansing. Terselfdertyd is daar ook ander termynmarkdeelnemers soos spekulante. Deur te koop of te verkoop, afhangende van watter rigting hulle verwag dat pryse sal beweeg, hoop hulle om voordeel te trek uit die einste prysveranderings wat verskansers probeer vermy. Beide verskansers en spekulante is belangrik om likiditeit in die termynmarkte te bewerkstellig. Verskansers probeer om te beskerm teen prysbewegings, terwyl spekulante poog om voordeel te trek uit prysbewegings.

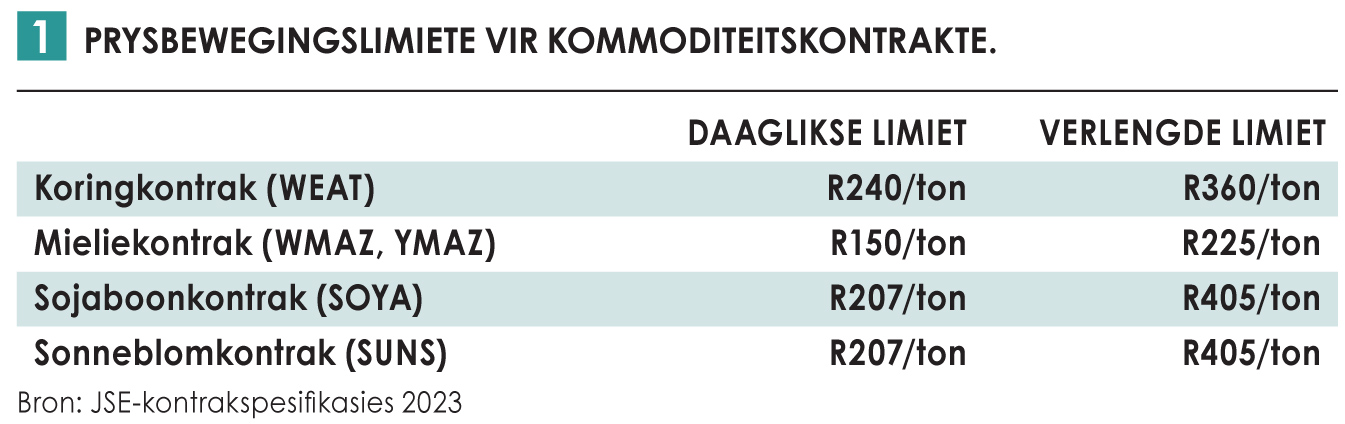

Beide termynmarkte en die termynmarkrolspelers is onderhewig aan uitgesitte markstrukture en limiete wat die mark likied en regverdig hou. Termynkontrakte se prysbewegings word onder meer deur pryslimiete beperk en termynmarkrolspelers se posisies word deur posisielimiete beperk.

Pryslimiete

Alle kommoditeitskontrakte wat op die termynmark verhandel, is onderhewig aan pryslimiete spesifiek tot elke kontrak. Tabel 1 vertoon die pryslimiete wat tans van toepassing is vir die 2023-seisoen. Pryslimiete word verdeel in twee kategorieë, naamlik daaglikse of standaardlimiete en verlengde limiete. Daaglikse limiete stel ’n limiet op die totale opwaartse en afwaartse prysbeweging wat ’n gegewe kontrak per dag kan beweeg. Wanneer die sluitingspryse vir twee of meer verskansingskontrakte op twee opeenvolgende dae op die daaglikse limiet sluit, skop die verlengde limiete in. Vir alledaagse pryslimiete om weer ingestel te word, moet die meerderheid van die verskansingsmaande, ongeag die markrigting, se daaglikse sluitingsprys gelyk aan of onder die daaglikse limiet wees.

Pryslimiete se rol is om markte te reguleer en markbewegings te beperk om verskansers sodoende na die mark te lok. Verlengde limiete stel die vrye mark in staat om die werklike prysbewegings vir ’n sekere tydstip in ag te neem.

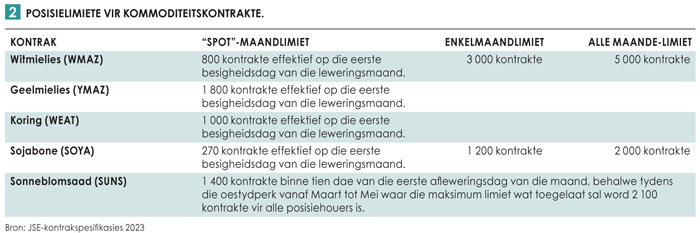

Posisielimiete: Spekulatiewe limiete

Posisielimiete: Spekulatiewe limiete

Spekulatiewe posisielimiete word vasgestel om te verseker dat geen individuele handelaar, firma of groep handelaars buitensporige of onbillike invloed op markte kan uitoefen nie. ’n Lid of kliënt van ’n lid mag nie posisies hou of beheer vir die aankoop of verkoop van landbouproduksekuriteite vir toekomstige aflewering wat die spekulatiewe posisielimiete soos uiteengesit deur die termynmark oorskry nie. Tabel 2 toon die spekulatiewe posisielimiete vir 2023, soos bepaal deur die JSE. Die JSE kan handelslede of kliënte na goeddunke versoek om skriftelike verklarings te verskaf met betrekking tot landbou- afgeleide posisies wat deur die handelslid besit, beheer of gedra word.

Afsluiting

Afsluiting

Termynmarkte speel ’n baie belangrike rol in prysrisikobestuur sowel as prysbepaling tussen rolspelers. Dit is belangrik dat hierdie markte gereguleer word, en dat daar seker gemaak word dat markte deursigtig funksioneer. In ’n poging om dit te bewerkstellig, word onder meer pryslimiete en posisielimiete ingestel.

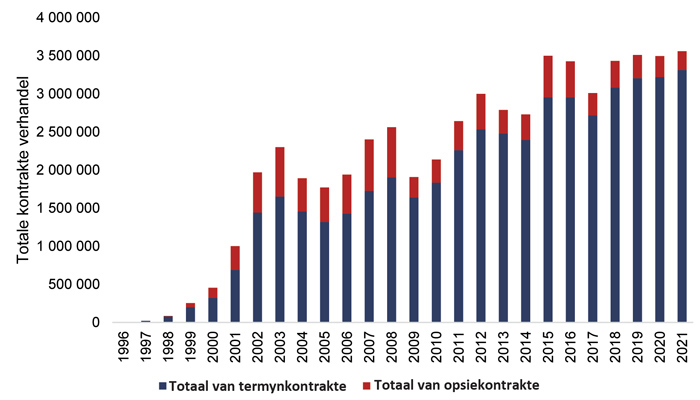

Vir interessantheid

Die Safex-termynmark is in 1996 begin en oorspronklik het daar slegs 3 343 termynkontrakte (futures) verhandel. Deesdae word daar 3 313 674 termynkontrakte en 246 067 opsiekontrakte op die Safex-termynmark verhandel. Grafiek 1 toon ’n visuele uitbeelding van die tempo van ontwikkeling vir die Suid-Afrikaanse kommoditeitsmarkte. Dis duidelik dat die kwantiteit van verhandelde kontrakte skerp toegeneem het, wat likiditeit in die plaaslike markte ondersteun.

Bron: JSE

Vrywaring

Sover moontlik is alles gedoen om die akkuraatheid van hierdie inligting te verseker. Graan SA aanvaar geen verantwoordelikheid vir enige skade of verliese wat gely word as gevolg van die gebruik van die inligting nie.