Die sorghumtermynkontrak is reeds ’n geruime tyd deel van die graan- en oliesaadkontrakte wat op die Johannesburgse Aandelebeurs (JSE) se landbouprodukte-afdeling verhandel. Alhoewel die kontrak etlike jare reeds gelys is en al baie veranderinge ondergaan het, verhandel dit steeds nie optimaal nie weens die lae likiditeit.

Aanvanklik het die sorghumkontrak as ’n 100 ton-kontrak verhandel, maar weens die veranderinge wat oor tyd in die sorghumbedryf plaasgevind het, het produsente versoek dat die kontrak verklein word met die hoop om meer deelname aan die kontrak te stimuleer. Die kontrak is gedurende 2019 vanaf 100 ton per kontrak tot 30 ton per kontrak aangepas. Die plaaslike sorghumproduksie het ook met tyd gekwyn en dus verhandel sorghum nie meer op so ’n groot skaal nie. Ten spyte van al die aksies wat gedoen is om deelname aan die kontrak te stimuleer, is dit steeds beperk en slaag die kontrak nie in sy hoofdoel nie.

Die doel van termynkontrakte

Prysrisikobestuur is die hoofdoel van enige termynmark. Verskillende rolspelers in die mark kan van die instrumente (termynkontrakte en opsiekontrakte) gebruik maak om hulself te beskerm teen ongunstige prysbewegings. ’n Produsent wil sy produk beskerm teen ’n daling in pryse, terwyl ’n aankoper homself wil beskerm teen ’n toename in pryse. Die termynmark kan gebruik word om hierdie beskerming teen ongunstige pryse te doen deur kontrakte te verkoop en/of te koop afhangende van die individu se behoefte in die mark.

Die beskerming of vasstelling van die prys van die kommoditeit word verskansing genoem en dit word gedoen deur rolspelers wat in die fisiese handel van die graan betrokke is. Aan die ander kant van die mark is die spekulante. Spekulante het nie noodwendig belang by die fisiese produk nie, maar wil van die prysbeweging in die mark gebruik maak vir moontlike winsgeleenthede. Dit word ook gedoen deur kontrakte te koop en/of te verkoop afhangende van die spekulant se siening oor die rigting van prysbewegings. Die koop en verkoop van termynkontrakte dien as ’n deursigtige prysvormingsmeganisme aangesien alle deelnemers in die mark, deur middel van koop- en verkooptransaksies op die termynmark, aandui teen watter prysvlakke hulle bereid is om of te verkoop of te koop.

Vereistes vir ’n termynkontrak

Vereistes vir ’n termynkontrak

Die koop en verkoop van termynkontrakte is die dryfveer van enige mark. Sonder markdeelnemers wat kontrakte koop en verkoop, is die mark nietig en kan die primêre doel, naamlik prysrisikobestuur en prysbepaling, nie op die mark plaasvind nie.

Vir ’n termynkontrak om optimaal te verhandel, moet dit aan die volgende vereistes voldoen:

- Die kommoditeit wat verhandel moet homogeen wees en dit moet geklassifiseer of gegradeer kan word in ’n gestandaardiseerde kwaliteit en kwantiteit.

- Dit moet gestoor kan word en koste-effektief in groot maat vervoer kan word.

- Die kommoditeit moet goed in die kontantmark (fisiese mark) verhandel en die pryse moet deur vryemarkbeginsels van vraag en aanbod bepaal word.

- Kommoditeite moet blootgestel wees aan gereelde prysbewegings.

- Die kommoditeit moet genoegsaam verhandel. Daar moet dus genoeg erhandelingslikiditeit wees.

Wanneer daar in die lig van bogenoemde vereistes na die sorghumkontrak gekyk word, is dit duidelik dat daar sekere aspekte van die sorghummark is wat nie aan die voorvereistes van ’n termynkontrak voldoen nie.

- Sorghum kan wel in ’n homogene, gestandaardiseerde kwaliteit gegradeer word en die kontrak verteenwoordig ’n gestandaardiseerde kwantiteit, naamlik 30 ton.

- Die kommoditeit kan koste-effektief in groot maat oor lang afstande vervoer word.

- Derdens is dit ’n voorvereiste dat die kommoditeit goed in die fisiese mark moet verhandel en dat die pryse deur vryemarkbeginsels van vraag en aanbod bepaal moet word. Alhoewel sorghum grotendeels aan hierdie vereiste voldoen, is die marksamestelling van so ’n aard dat daar slegs ’n paar groot kopers en verwerkers van sorghum is. Sorghumproduksie is ook redelik beperk en dit belemmer die optimale funksionering van die sorghumtermynkontrak.

- Vierdens word vereis dat die kommoditeit aan gereelde prysbewegings blootgestel moet wees. Gereelde prysbewegings skep risiko vir kopers en verkopers en bied ook geleenthede vir spekulante om wins te maak uit die prysbewegings. Indien daar nie gereelde prysbeweging van die kommoditeit is nie, het die verskillende markdeelnemers nie prysrisiko nie en sal die kontrak dus van geen waarde vir hulle wees nie.

- Die laaste vereiste van die mark, maar sekerlik een van die belangrikste, is dat daar genoeg verhandelingslikiditeit moet wees. Dit beteken dat daar genoeg deelnemers in die mark moet wees en dat daar genoegsame kontrakte moet verhandel. Dit is hierdie punt wat die sorghumkontrak nietig maak.

Likiditeit in die sorghumkontrak

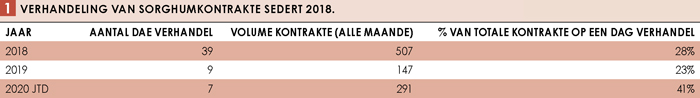

Sonder genoeg likiditeit in die mark is enige termynkontrak nietig en dien dit nie die bepaalde doel nie. Tabel 1 toon die aantal dae van verhandeling van die sorghumkontrak, die volume kontrakte (hoeveelheid kontrakte wat in totaal verhandel het) en die persentasie van die aantal kontrakte wat op een dag verhandel het. Die inligting in Tabel 1 toon duidelik aan dat die verhandeling van die sorghumkontrak baie beperk is. Dit het in 2018 slegs 39 dae verhandel, in 2019 nege dae en jaar tot datum vir 2020 slegs sewe dae. Die probleem met die kontrak is dat ’n groot gedeelte van die totale hoeveelheid kontrakte wat verhandel op een dag plaasvind. Dit veroorsaak dat die pryse nie gereeld verander nie en dus weerspieël dit nie die werklikheid in die mark nie.

Nota: JTD = jaar tot datum

Ten slotte

As gevolg van die lae likiditeit op die Safex-sorghumtermynkontrak weerspieël dit nie die fundamentele aspekte in die mark wanneer dit kom by prysvorming nie. Die Safex-sorghumpryse kan dus nie gebruik word as ’n weerspieëling van die plaaslike pryse nie en markdeelnemers word aangeraai om eerder na ander aspekte, soos die invoer- en uitvoerpariteitspryse wat deur Graan SA gepubliseer word, te kyk. Dit, tesame met die fundamentele aspekte van vraag en aanbod, kan vir die mark ’n beter aanduiding gee na watter kant toe plaaslike pryse behoort te neig.